Rapide point marché

À la suite de l'étude France Invest, datant de 2015, le private equity est déclaré historiquement moins volatil que les marchés financiers. Cela se traduit notamment par des performances positives, même durant les grandes crises : les gérants de fonds actions n’ont pas d’impact sur les sociétés sous-jacentes, alors que les gérants de private equity, pour ceux qui participent à la gouvernance de leurs participations, peuvent avoir un impact positif sur les sociétés afin d’atténuer les effets de crises. Cela se traduit par une baisse de -30% à -40% des marchés actions, contre une performance toujours positive pour le private equity (source : Cambridge Associates).

Cette classe d'actif est également la plus performante sur la durée, avec des performances annuelles nettes supérieures à 10%.

Également, les grandes familles mondiales ont plus de 30% de leur patrimoine alloué au private equity, une prise de position significative qui démontre l’intérêt pour cette classe d’actif.

Enfin, les banques américaines les plus sophistiquées ont fait migrer plus de 15% du patrimoine de leur client sur le private equity. A contrario, pour les banques européennes la migration est seulement de 1%.

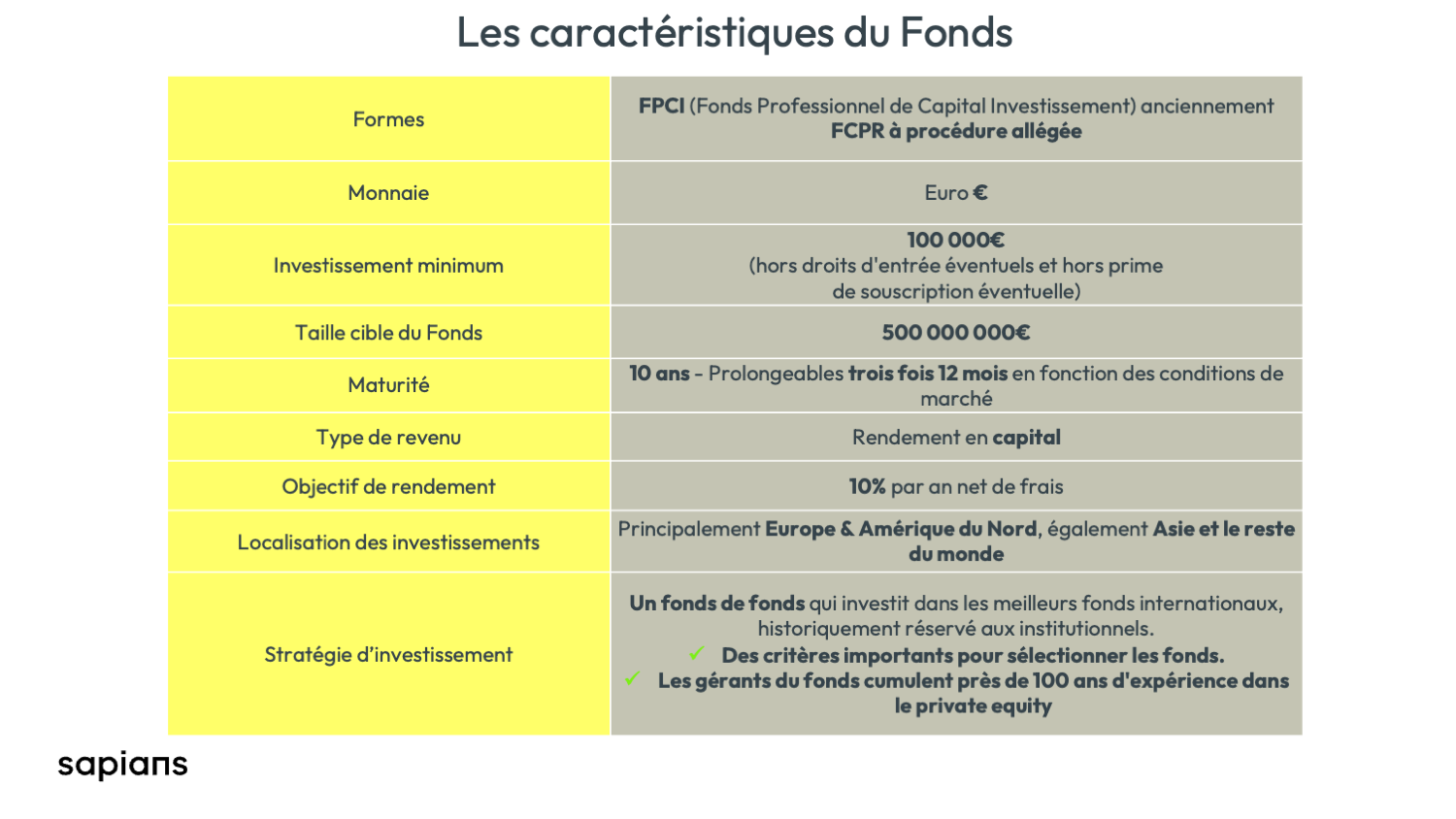

Les gérants de ce FPCI sont convaincus de la pertinence d’ouvrir le private equity à une clientèle privée européenne.

Des critères d’investissement institutionnel

Les critères d’investissement ont été définis afin de sélectionner les meilleurs fonds du marché. L’objectif est de délivrer à une clientèle privée, une offre clé en main, année après année, à partir de 100 000€.

Une longévité des sociétés de gestion

Premier critère : investissements limités aux sociétés de gestion reconnues, ayant une culture, une gouvernance et des processus qui ont démontré leur robustesse durant les crises.

Ces sociétés doivent avoir traversées les crises des 40 dernières années, avec un historique de performance positif.

La longévité et le track-record de ces sociétés de gestion rend leurs fonds difficiles d’accès, même pour les investisseurs professionnels, car elles sont fortement sollicitées par les investisseurs institutionnels.

La performance des fonds

La deuxième étape consiste à filtrer les fonds de manière draconienne. Ne sont sélectionnés que les fonds qui ont délivré au moins 15% de performance annuelle nette et au moins 2 fois la mise, net de frais et de carried-interest*, sur chacun des millésimes des 20 dernières années.

L’objectif est de sélectionner des fonds qui ont historiquement des performances supérieures à la moyenne du private equity, afin de maximiser le respect des objectifs de ce FPCI.

*est une part des bénéfices d'un investissement payée au gestionnaire d'investissement.

La stratégie des fonds

Les gérants de ce FPCI se concentrent uniquement sur les stratégies LBO* et de growth equity**. À leurs yeux, et sur la base d’analyses quantitatives, ces deux stratégies de développement sont les plus performantes et les plus résilientes.

Aucun investissement ne sera réalisé sur de la dette, du crédit, de l’immobilier, des infrastructures, du capital-risque ou du capital retournement…

*Un achat à effet de levier, une acquisition par emprunt, un rachat d'entreprise par endettement

**Investissement dans des sociétés matures, aux concepts aboutis, afin de financer l’accélération de leur développement ou l’élaboration de nouveaux produits.

Les secteurs choisis

L’équipe de ce FPCI privilégie 3 secteurs d’investissement : la technologie, la santé et les plateformes digitales. Ces secteurs sont diversifiés à l’international.

Ils sont très porteurs et résilients.

Ce FPCI a réussi à obtenir des allocations dans les sociétés de gestion suivantes :

-

INSIGHT Venture Partner : spécialisé dans le software depuis bientôt 30 ans, ce géant américain est la référence de l'investissement dans les technologies.

-

Hg : meilleur fonds de tech en Europe, stratégie LBO.

-

Bridgepoint : fonds de LBO Européen parmi les plus anciens. Ils sont présents à l'international.

-

Apax (Aujourd'hui renommé Seven2) : un des meilleurs fonds Européen, sur les secteurs de la tech, santé, plateformes B to B & B to C. Ils disposent d'une expertise globale.

Une demande accrue pour peu d’offres

En prenant l’ensemble des fonds de private equity dans le monde, environ 4 000, seulement 1 000 sont considérés comme des bons intéressants.

Ces fonds sont très compliqués à identifier et très difficiles d’accès. Les tickets d’entrée sont de l’ordre de 20 millions d’euros. Ils sont généralement sursouscrits. Les investisseurs institutionnels historiques réinvestissent tous les ans.

Il y a d’ores et déjà très peu de place pour les nouveaux investisseurs.

Une des raisons pour laquelle les sociétés de gestion n’ont pas d’intérêt à aller chercher une clientèle privée.

Focus sur la société de gestion à l’initiative de la création du FPCI

C’est une société de gestion indépendante exclusivement dédiée au secteur du private equity. Créée par deux pionniers du private equity, ils sont à l’origine de nombreux fonds leader de leur marché, destinés aux institutionnelles.

La société de gestion entend se démarquer des acteurs traditionnels par son approche originale d’ouvrir une offre exclusive à une clientèle privée.

Afin de connaître le nom du fonds et de la société de gestion si vous êtes un investisseur éligible, inscrivez-vous sur Sapians ou contactez nos conseillers au 01.75.85.01.32.

Les solutions sont donc variées et peuvent être adaptées à la plupart des objectifs patrimoniaux. Pour en savoir plus sur les opportunités d'investissement offertes par les FPCI, nous vous invitons à contacter un conseiller Sapians.

Vous souhaitez réagir à cet article ?

Postez un commentaire juste ici afin de partager votre remarque avec tous nos lecteurs.